Nuove modalità di comunicazione delle operazioni transfrontaliere

Circolare n. 3 del 27.06.2022

Gentile Cliente,

con la stesura del presente documento informativo intendiamo metterLa a conoscenza delle principali novità riguardanti la modalità di comunicazione delle operazioni transfrontaliere (L. 30.12.2020 n. 178 e L. 17.12.2021 n. 215).

Premessa

La legge di bilancio 2021 (L. 30.12.2020 n. 178) ha previsto, a decorrere dall’1.1.2022, la modifica dell’invio all’Agenzia delle Entrate delle operazioni con / da soggetti non residenti, introducendo nello specifico l’obbligo di trasmettere i dati in questione tramite il Sistema di Interscambio (SdI), utilizzando il formato previsto per la fatturazione elettronica.

Il successivo D.L. “fisco-lavoro” (D.L. 21.10.2021 n. 146, conv. L. 17.12.2021 n. 215), ha poi disposto che l’introduzione delle novità fosse differita all’1.7.2022.

Ambito di applicazione

Ambito soggettivo

Sono obbligati alla comunicazione tutti i soggetti passivi IVA residenti o stabiliti nel territorio dello Stato italiano.

Per effetto dell’estensione degli obblighi di fatturazione elettronica ad opera dell’art. 18 del DL 30.4.2022 n. 36, restano esonerati dalla comunicazione, a decorrere dall’1.7.2022:

- i soggetti passivi che hanno aderito al regime “di vantaggio” (di cui all’art. 27 co. 1 e 2 del DL 98/2011) e coloro che adottano il regime forfetario (di cui all’art. 1 co. 54 – 89 della L. 190/2014), i quali, nel periodo precedente, non abbiano conseguito ricavi o percepito compensi, ragguagliati ad anno, superiori a 25.000,00 euro;

- i soggetti passivi che hanno esercitato l’opzione di cui agli artt. 1 e 2 della L. 398/91, e che nel periodo d’imposta precedente non hanno conseguito, dall’esercizio di attività commerciali, proventi per un importo superiore a 25.000,00 euro.

Ambito oggettivo

La comunicazione ha ad oggetto i dati relativi alle cessioni di beni ed alle prestazioni di servizi:

- effettuate nei confronti di soggetti non stabiliti in Italia;

- ricevute da soggetti non stabiliti in Italia.

Il generico riferimento ai “soggetti” non stabiliti fa ritenere che la comunicazione sia dovuta sia per le operazioni nei confronti di soggetti passivi IVA non stabiliti in Italia, sia nei confronti di “privati consumatori” non stabiliti.

Sono escluse le operazioni per le quali:

- è stata emessa una bolletta doganale (es. importazioni ed esportazioni);

- è stata emessa o ricevuta una fattura elettronica trasmessa mediante il Sistema di Interscambio (SdI).

Inoltre, il decreto legge 73/2022 (“Decreto Semplificazioni”) ha previsto una nuova fattispecie di esclusione oggettiva dall’esterometro:

- operazioni fuori campo IVA per carenza del requisito territoriale (ai sensi degli artt. da 7 a 7-octies del DPR 633/72), di importo non superiore a €. 5.000 per singola operazione.

Modalità di trasmissione dei dati

A decorrere dall’1.7.2022, i dati relativi ad operazioni verso o da soggetti non stabiliti in Italia devono essere rappresentati e trasmessi all’Agenzia delle Entrate mediante il Sistema di Interscambio, nel formato XML della fattura elettronica, secondo il medesimo schema e le stesse regole.

Con riguardo alla predisposizione del file relativo alle operazioni attive verso soggetti non stabiliti in Italia, è necessario valorizzare l’elemento riportando il codice “XXXXXXX”.

Per quanto concerne, invece, le operazioni di acquisto, ai fini della predisposizione del file XML da inviare mediante il Sistema di Interscambio, dovranno essere utilizzate le seguenti tipologie di documento, in relazione alle differenti fattispecie:

- TD17 <Integrazione/autofattura per acquisto servizi dall’estero>, codice che viene utilizzato, nell’ambito della fatturazione elettronica, per operare l’integrazione dell’IVA e dell’imposta nel caso di servizi intracomunitari ricevuti ovvero di emissione di autofattura per servizi ricevuti da operatori extra- UE;

- TD18 , codice che viene utilizzato, nell’ambito della fatturazione elettronica, nel solo caso di integrazione dell’IVA e dell’imposta per acquisti intracomunitari di beni;

- TD19 <Integrazione/autofattura per acquisto di beni ex art.17 c. 2 DPR 633/72>, codice che viene utilizzato, nell’ambito della fatturazione elettronica, per l’emissione dell’autofattura nel caso di acquisti di beni da soggetti non residenti e privi di stabile organizzazione nel territorio dello Stato.

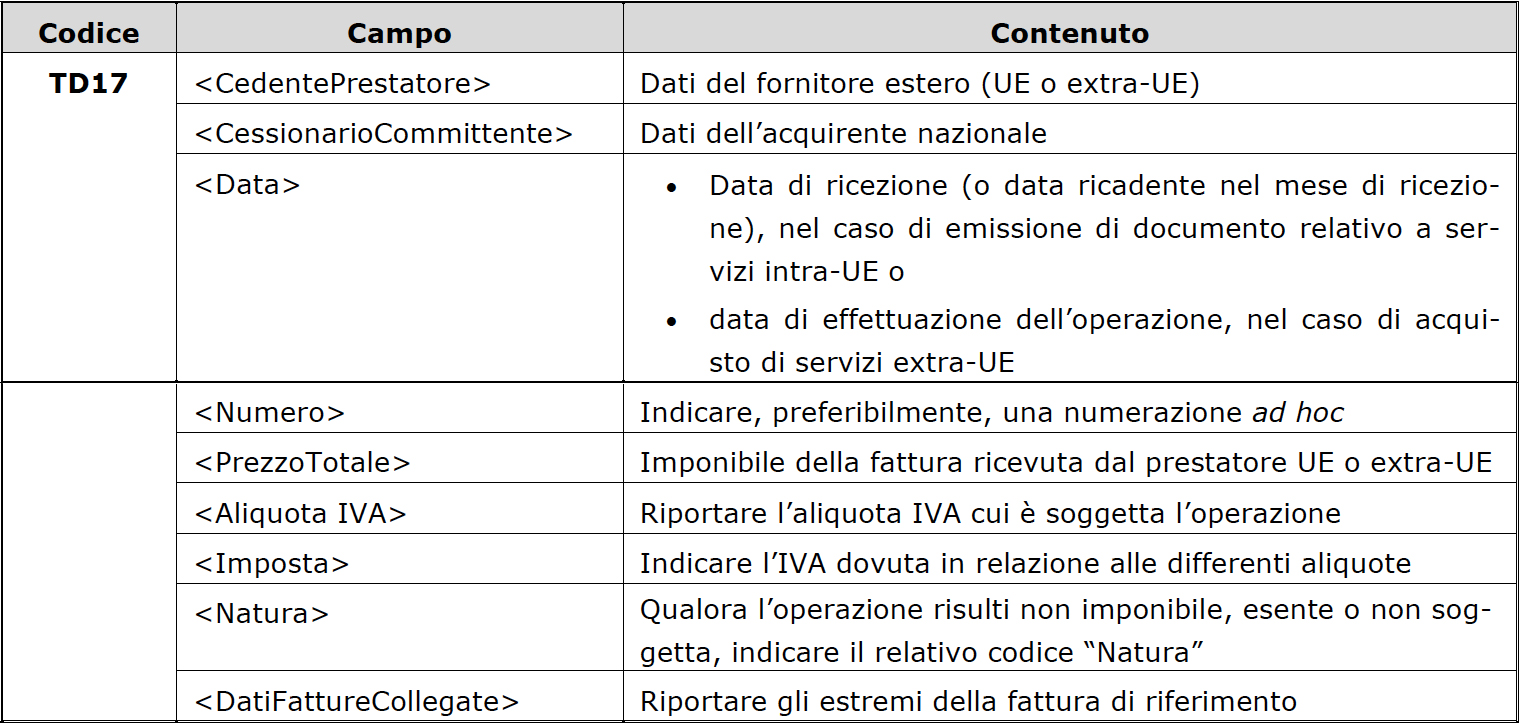

Acquisto di servizi dall’estero

Nella seguente tabella si riepilogano gli elementi principali da riportare nel file XML, in caso di acquisto di servizi dall’estero.

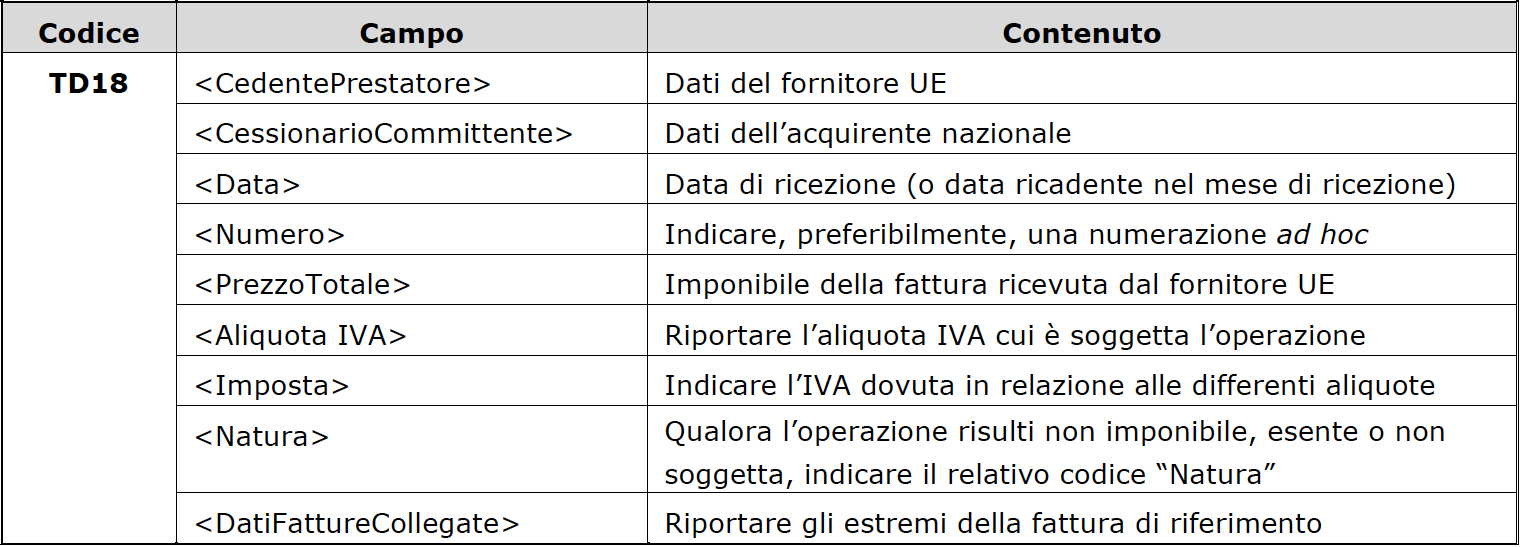

Acquisto di beni intracomunitari

Nella seguente tabella si riportano gli elementi fondamentali che compongono il file XML relativo ad acquisti di beni intracomunitari.

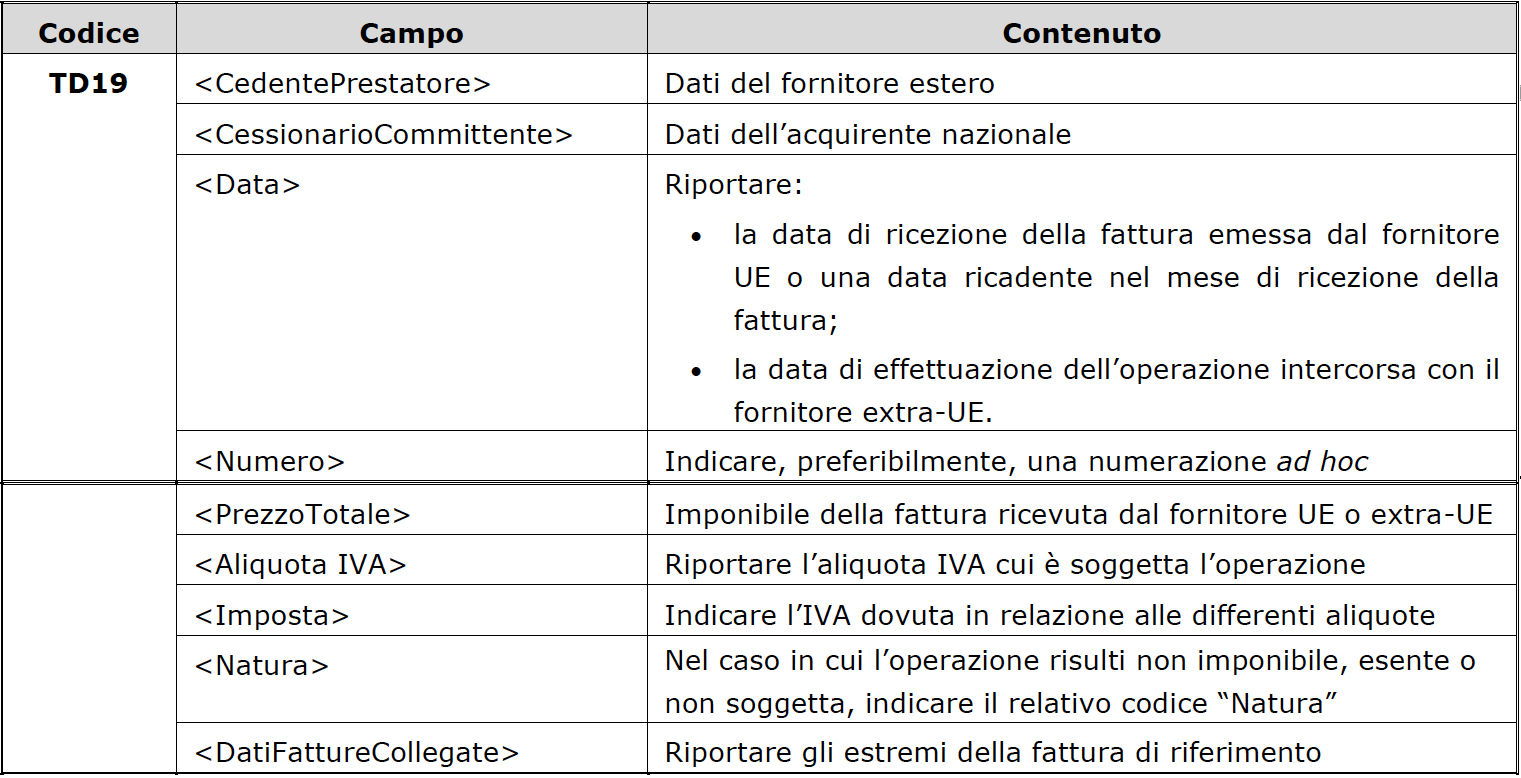

Acquisto di beni presenti nel territorio dello Stato da soggetti non residenti

Nella seguente tabella si riepilogano gli elementi principali da riportare nel file XML, nel caso in cui il cedente, soggetto non residente, emetta una fattura per la vendita di beni già presenti in Italia nei confronti di un cessionario, soggetto passivo nel territorio nazionale.

Termini per la trasmissione dei dati

Con il provvedimento 28.10.2021, l’Agenzia delle Entrate ha previsto che la trasmissione dei dati debba essere effettuata:

- per ciascuna operazione attiva, entro i termini di emissione delle fatture o dei documenti che ne certificano i corrispettivi;

- per ciascuna operazione passiva, entro il quindicesimo giorno del mese successivo a quello di ricevimento del documento comprovante l’operazione o di effettuazione dell’operazione.

Profili sanzionatori

Con la legge di bilancio 2021 (art. 1 co. 1104 della L. 178/2020) è stato modificato il regime sanzionatorio relativo all’esterometro, disponendo che, per le operazioni effettuate a partire dall’1.1.2022, sia applicabile la sanzione amministrativa di 2,00 euro per ciascuna fattura, entro il nuovo limite massimo di 400,00 euro mensili.

La sanzione si riduce alla metà, entro il limite massimo di 200,00 euro per ciascun mese, qualora la trasmissione sia effettuata entro i quindici giorni successivi alle scadenze stabilite dall’art. 1 co. 3-bis del DLgs. 127/2015, o laddove, nel medesimo termine, sia effettuata la trasmissione corretta dei dati.

La decorrenza del nuovo regime sanzionatorio è stata poi posticipata al 1.7.2022 con il decreto legge 73/2022 (“Decreto Semplificazioni”).

Lo Studio ringrazia per l’attenzione riservatagli e rimane a disposizione per ogni ulteriore chiarimento, riservandosi la facoltà di tenervi costantemente aggiornati sulle novità e relativi adempimenti di Vostro interesse.

Giuliano Garavello